株式会社愛媛銀行様に聞く、

今後のローン業務とDX化について

「ローンデジタルプラットフォームⓇ(以下「LDPf」と記載)」構想段階から検討に参画いただき、2023年10月23日にファーストユーザーとしてサービスをご導入いただいた株式会社愛媛銀行様(以下「愛媛銀行様」と記載)に、「LDPf」の導入効果や今後の地域金融のDX化についてお話を伺いました。

- 社名

- 愛媛銀行

- 所在地

- 〒790-0878

愛媛県松山市勝山町2-1 - 従業員数

- 1,251名(2024年3月時点)

愛媛銀行様の創業は、大正4年に東豫無尽蓄積株式会社が設立されたことに始まります。

総資産約2.8兆円の規模を持ち、地盤としている愛媛県を中心に100か所以上の店舗を擁し、東京証券取引所プライム市場に株式を上場している銀行です。グループ事業は銀行業務を中核に同業務に付随する業務及びリース業などを営んでいます。

また、愛媛銀行様は、2020年より個人ローンの広域戦略として、「広域ローン共通プラットフォーム」 を立案しており、「LDPf」の立ち上げへとつながっています。

(ご参考)愛媛銀行について | 個人投資家の皆さまへ | 愛媛銀行 (himegin.co.jp)

統合報告書2023 integrated_report.pdf (himegin.co.jp)

愛媛銀行様のこれまでのローン業務の取り組みについて

NTTデータ

―今までのローン業務の取り組みについて教えてください。

愛媛銀行様

―ローンビジネスに関しては、昔から注力していました。その中でも、貸金業法改正時は、地域のお客様に対するサービス提供の主体が、消費者金融から地域銀行に移る一つの転機だと思いました。その際に、SMBCコンシューマーファイナンス様と組んで「ひめぎんクイックカードローン」を開始し、今に至ります。

また、以前から消費者金融と銀行における金利差がとても大きいという課題を感じていました。当時、銀行の金利が10%前後であったのに比べ、消費者金融は実質倍に近い金利、つまり20%前後でした。この金利の中間層が抜け落ちているという問題を、「ひめぎんクイックカードローン」で解消しようと考え、バージョンアップを重ねてきました。

日本ではお金を借りることを隠すという文化があるため、ローンを身近に感じない人もいますが、生活するうえで必要なものです。そのため、利用者が借りやすい環境を作るべく、非対面で完結できるローン業務を目指しました。初めは、郵送申し込みによる郵送での完結から始め、中には、自動契約機を1から作るような話もありました。(笑)

これまで試行錯誤を重ねた結果、改めてローン業務において大切な利便性、即時性、秘匿性を維持するためには、DX化が必要不可欠だと実感しています。

お客様にとって安心で借りやすいローンを提供するという地域銀行としての使命を全うするため、日々成長していきます。

愛媛銀行様のDX化について

NTTデータ

―ローン業務のDX化はかなり進んでいるようですが、どのようなことをやっているのですか。

愛媛銀行様

―WEBの世界は間違いなく広がると思っていたため、ローン商品の受付から契約部分のDX化を進めてきました。現在は非対面のチャネル拡充に力を入れています。

具体的には、個人のお客様向け、法人のお客様向けの2方向からアプローチしています。個人のお客様向けには、「ひめぎんアプリ」(※1)上ですべての取引が完了することを目指して機能を拡充しています。アプリ経由で申し込まれないお客様に関しては、WEB上でのサービス向上を目指しており、その一手として、今回「LDPf」を導入しました。法人のお客様向けには、インターネットバンキングや法人ポータルを展開しており、銀行とのお取引を身近に感じていただけるような取り組みを実施しています。例えば、お客様が普通預金や定期預金の残高を見られたり、トランザクションレンディングのお申込みができたりするような仕組みを実装しています。

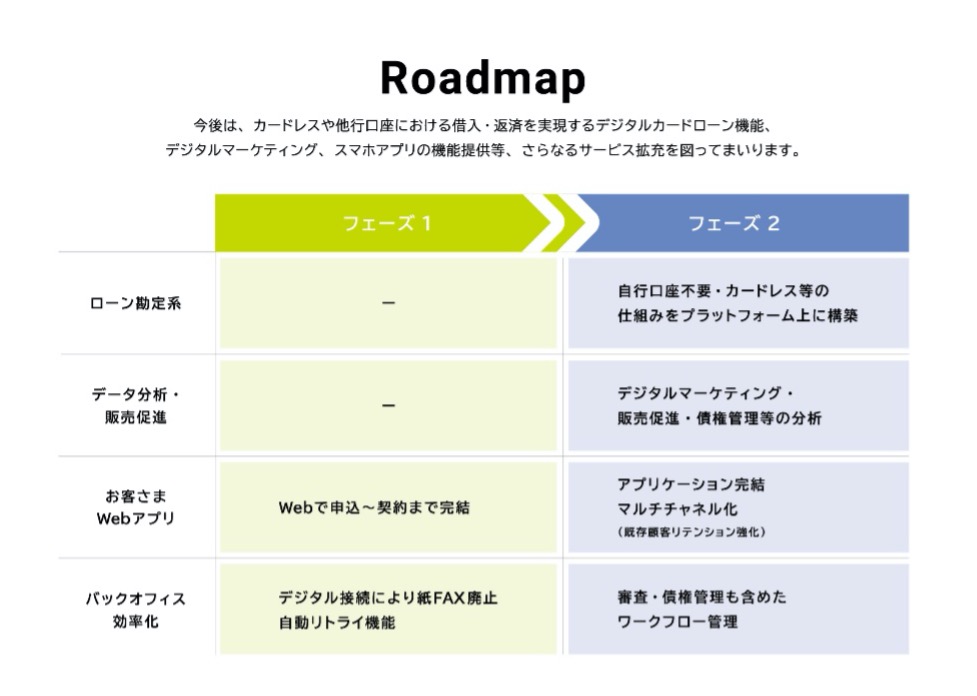

一方で、審査の部分はまだまだ課題に感じることが多いです。審査精度を上げれば貸倒率が減り、より安い金利で貸すことができるため、審査方法のDX化は今後の課題だと思っており、その観点でも「LDPf」のPh2以降(※2)に期待をしています。

NTTデータ

―現在では、いろいろな情報を組み合わせて行うローンの審査方法も増えていますが、とても可能性のある分野だと感じています。AIによる審査に力を入れている銀行様もいらっしゃいます。

「ローンデジタルプラットフォームⓇ」(「LDPf」)について

NTTデータ

―「LDPf」について、導入して運用上よくなった点や、構想段階からご協力いただき感じたことを教えていただけますでしょうか。

愛媛銀行様

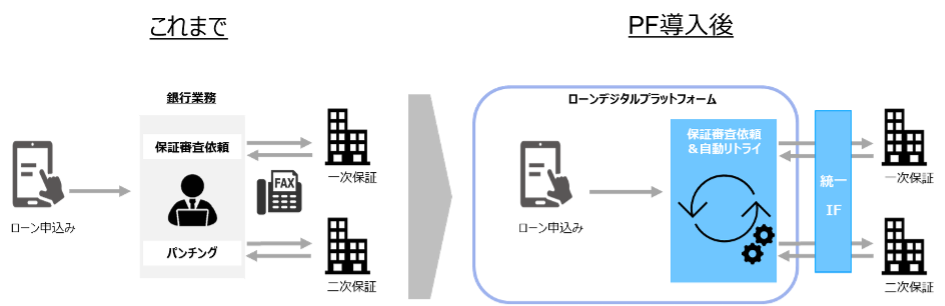

―eKYC(※3)による本人確認が実装されている点がよかったと思います。ローン受付でeKYCを使えるシステムはあまりなく、実装しようとしてもコストがかかってしまうため、標準機能として実装されているのは魅力だと思います。また、保証会社の自動リトライ機能(※4)も魅力の一つです。銀行と複数の保証会社が一本の線で接続されることにより、保証審査の完全自動化を実現でき、お客様にとってもリトライ先にスムーズに連携されることは融資実行までのスピード向上につながります。また、「LDPf」に複数の保証会社が接続されていることは、新規商品導入の簡易化にもつながる等、この機能は構想段階から熱望していました。

「LDPf」は申し込み後に保証会社に向けて自動保証審査を実施するフローとなっており、早期に仮審査結果をお客様に回答できるとともに、保証会社に保証審査の応諾・否決すべてのデータを蓄積することが可能になっています。今までは、銀行で事前審査を受け付けたもののうち、銀行で否決したものは保証会社に保証審査依頼されず、銀行応諾のデータのみが保証会社側に連携され、否決データが蓄積されないという課題がありました。応諾・否決双方のデータを蓄積することで、将来的には与信モデルの高度化に活用できるのではないかと期待しています。

今後、「LDPf」が拡大し、全国の銀行・保証会社と連携すると、膨大なデータの蓄積がなされるため、データ活用の一手としてマーケティング分析についても期待しています。同様に与信審査モデル、途上与信モデルの高度化にも期待ができると考えています。途上与信にまで力を入れられている地方銀行は少なく、与信から途上与信まで実施しているのが当行の強みの一つでありますが、これらの審査モデルの高度化はお客様にあわせた最適な審査をすることにより、銀行のリスクを抑えつつ金利を下げることにもつながるため、当行のお客様にとってもより借りやすいローンを目指すことができます。

今後、ローン業務が目指すところ

NTTデータ

―ローン業務について、今後目指していることはありますか。

愛媛銀行様

―先ほどお話ししたように、AI審査などの、ローン審査方法は取り組むべき課題として感じています。住宅ローンでは、取得できる項目数が多いためAI審査も始めていますが、無担保ローンでは審査項目が多いと離脱されてしまいます。

受付項目を最小限にしつつ、審査を高度化し、借りやすくかつ安全なローン業務をやっていきたいと考えていますが、まだまだ課題はたくさんあります。

また、今は手が出せていませんが、マーケティング領域や、マイナンバー法の改正(2024年3月5日、デジタル社会形成基本法等の一部改正案を閣議決定)に伴うマイナンバーカードを活用した本人認証や手続きの簡易化については、個人ローンの分野でも取り組みが必要と認識しています。

NTTデータ

―マイナンバー法の改正については、当社としても必須対応検討事項と認識しており、デジタル庁との連携や、マイナポータルを通じたAPI連携についての各種機能提供を、周辺サービスも含めて検討していきたいと考えています。マーケティング分析はトライ&エラーを繰り返す領域であり、この営みを実現するには、データ蓄積だけでなく、分析・実行において各種基盤やツールの導入など、多大なシステム投資が必要な領域であるのが現状です。このようなマーケティング領域において地方銀行様が共有でご活用いただける機能としてどのような形が望ましいか、ぜひ今後も一緒に検討してください。引き続き、「LDPf」の成長にご協力をお願いいたします。